Dette innlegget tar for seg registrerte konkurser og bakenforliggende faktorer for Q3 i 2023.

Som nevnt i tidligere blogginnlegg lanserte BDO i fjor et interaktivt konkursanalyseverktøy for handelsvirksomhet, med en hensikt i å gi et ferskt oversiktsbilde over konkurser i bransjen. Verktøyet kan i tillegg brukes til å vise hvordan antall konkurser har utviklet seg historisk over de siste årene.

Data hentes fra enhetsregisteret og oppdateres hver mandag, med tall for næringsgruppene G – «Varehandel, reparasjon av motorvogner» og I – «Overnattings- og serveringsvirksomhet» etter EUs standard NACE.

Analyseverktøyet gir også muligheter for å filtrere dataen basert på bransjeinndeling og geografi.

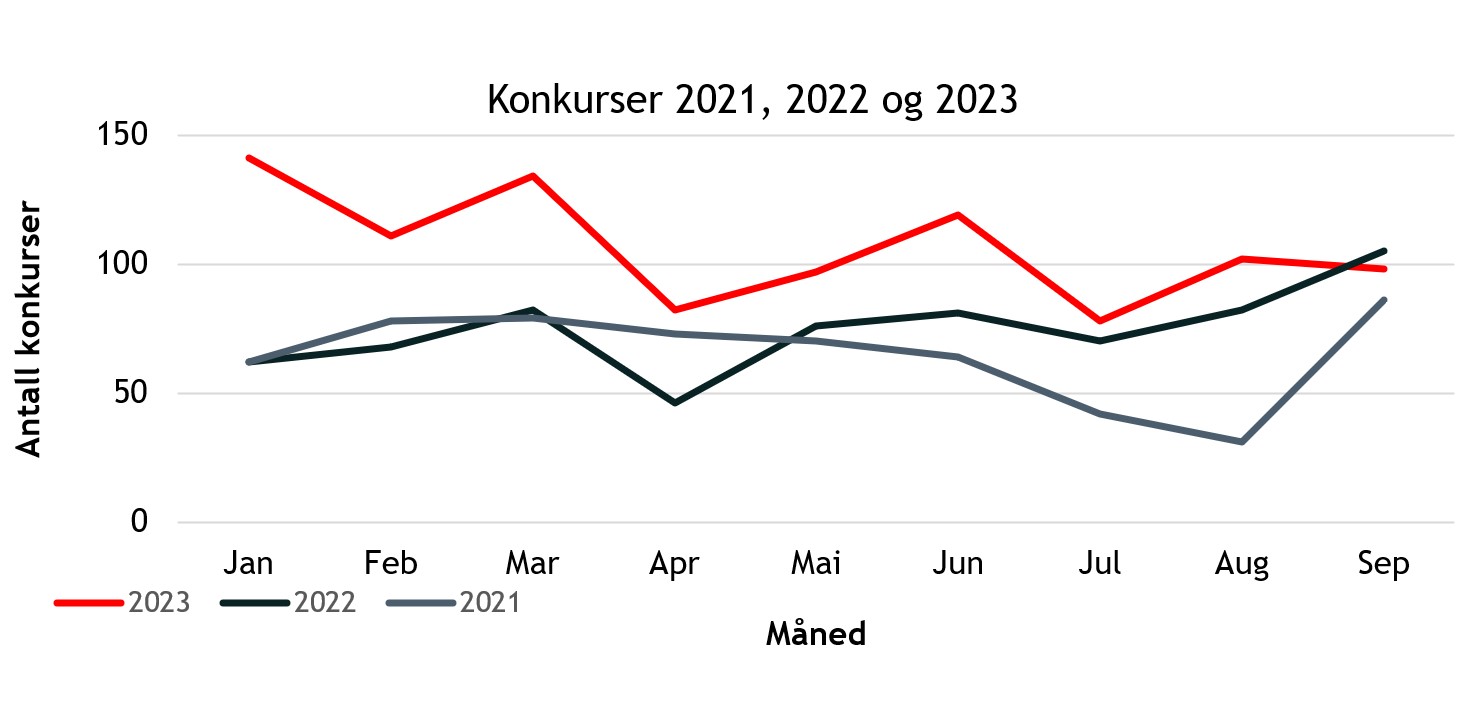

Tredje kvartal ligger nå bak oss, og vi ser at antall konkurser stabiliserer seg etter en rekordhøy økning i konkurser for første halvår i 2023. To nye rentehevinger er gjennomført, samtidig som kronekursen er historisk svak. Q3 åpnet med en markant nedgang i juli, før en liten opptrapping etter sommeren. Totalt sett har det hittil i 2023 blitt registrert 962 konkurser mot henholdsvis 585 og 672 konkurser for samme periode i 2021 og 2022.

Grafen sammenligner antall konkurser per måned i Q1, Q2 og Q3 de tre siste årene. Vi ser i 2023 betraktelig flere konkurser per måned sammenlignet med de to foregående årene.

Bilbransjen

Ifølge statistikk fra Opplysningsrådet for veitrafikken, har nordmenn handlet nye biler for 53,6 milliarder kroner hittil i 2023, og 16,5 milliarder i Q3. Dette tilsvarer en nedgang på 14prosent fra Q3 i 2022, hvor det ble solgt biler for 19,1 milliarder kroner. Etter rekordnotering i antall registrerte biler i desember 2022, har nybilsalget sett et markant fall i 2023. Stadig stigende rente, innføring av vektavgift og høy prisvekst har dempet kjøpefesten vi har sett tidligere. I Q3 ble det registrert 28 950 nye personbiler, mot 34 256 i samme periode i fjor. Endringen i antall registreringer har følgelig vært størst i Q3, og tilsvarer en nedgang på om lag 15 prosent.

Gjennomsnittsprisen på nye personbiler registrert i Q3 tilsvarte 572 000, en økning på 13 000 mot samme periode i 2022. Økningen er markant lavere enn den generelle prisøkningen i markedet, som tilsvarte 8,9 prosent fra Q3 i 2022 til Q3 i 2023. Utviklingen viser at nordmenn er mer nøkterne ved valg av bil, og tilfeller av nyregistrerte premium-biler har falt markant i Q3. Fremdeles er det Tesla Model Y som topper nybilsalget med en andel på 24 prosent, som etter kraftig priskutt fremdeles holder seg godt under momsgrensen på 500 000 for de rimeligste variantene. Antall vrakede biler er hittil i år ned 9 prosent mot fjoråret, samtidig som bruktbilmarkedet går jevnt. Sistnevnte skyldes delvis kraftig økning i eksport av bruktbiler. Dette indikerer at folk flest utsetter nytt kjøp av bil eller går for brukt i stedet for ny.

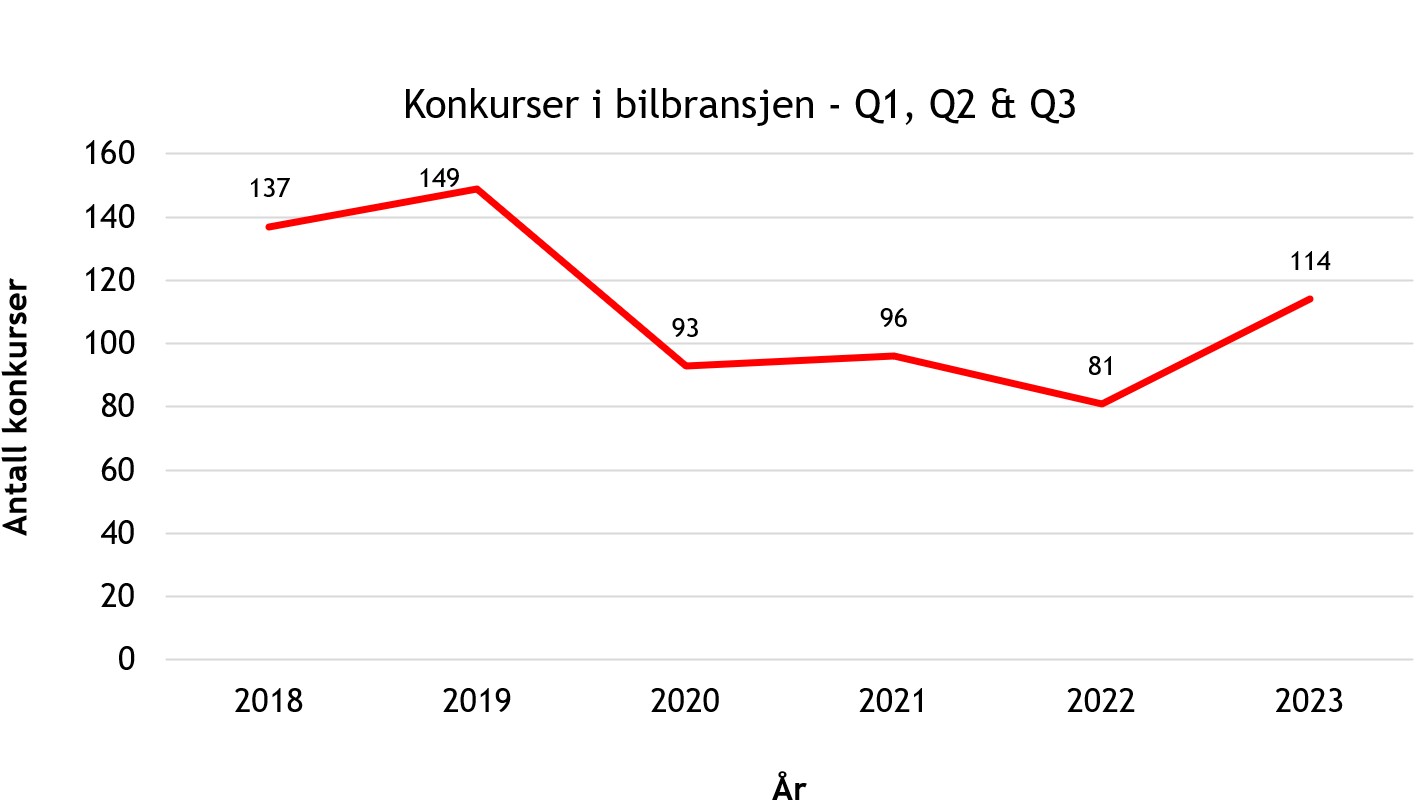

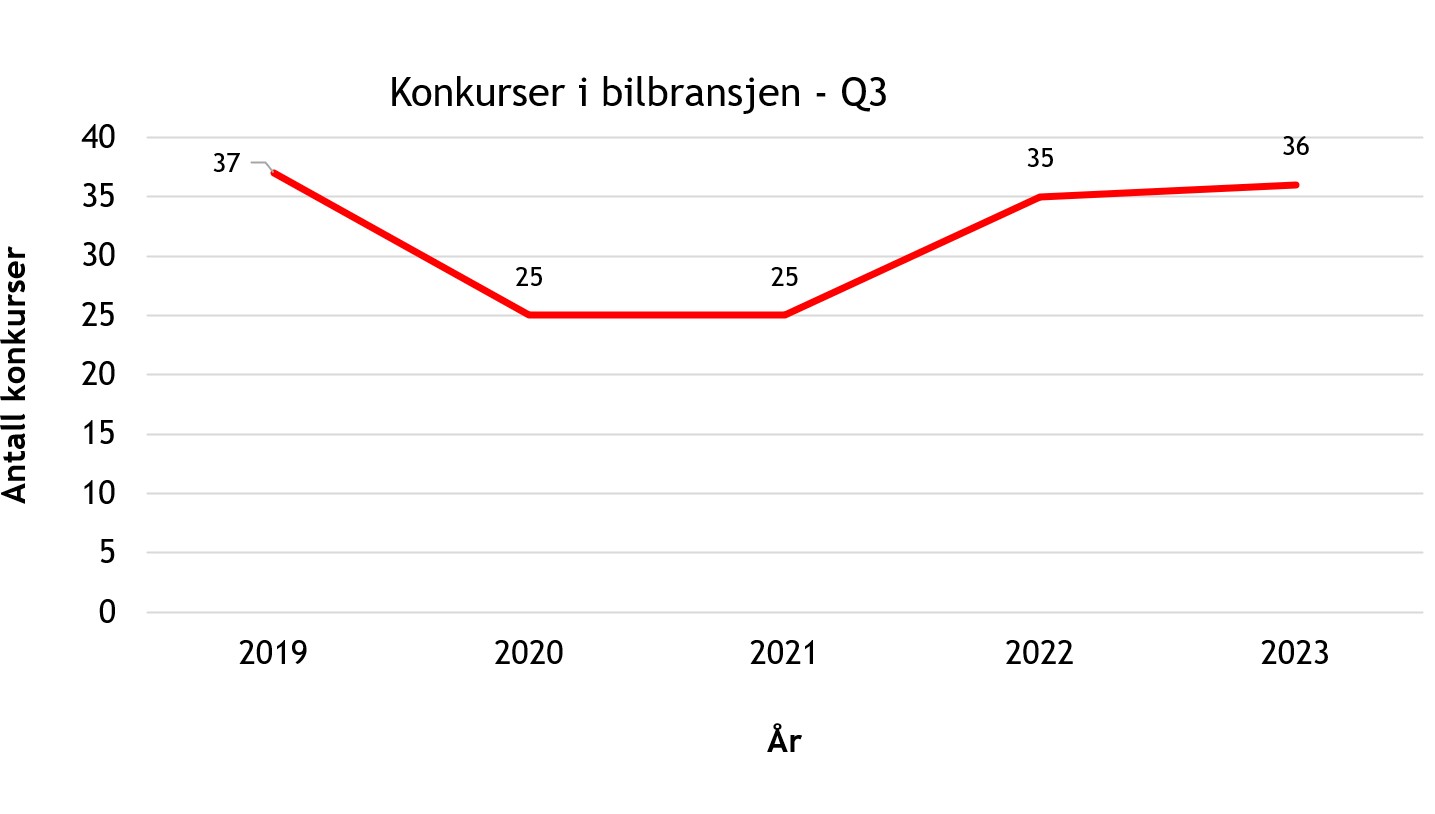

Analyse av konkurser i bilbransjen hittil i år viser en økning på 41 prosent mot samme periode i fjor. Majoriteten av dette kommer fra første halvår, mens utviklingen har stabilisert seg fra juni og inn i Q3. Antall konkurser i Q3 ligger på nivå med fjoråret, men som nevnt i forrige rapport er det fremdeles et stykke opp til normalnivået før pandemien hittil i år. Det er knyttet usikkerhet til resterende periode av året. Norges bank hevet renten med 0,25 prosentpoeng både i august og september til 4,25 prosent, som trolig vil være utslagsgivende for både bilbransjen og privatpersoner de kommende månedene. En importpreget bransje som dette tjener godt på styrket krone, men foreløpig holder den seg historisk svak.

De tre største konkursene i Q3 målt i omsetning: NDS Group AS, Excelbil AS og Kokstad Bilpleie Service AS.

Grafen sammenligner samlet antall konkurser i Q1, Q2 og Q3 de seks siste årene i bilbransjen. Etter relativt lave nivåer i 2020, 2021 og 2022, har antall konkurser tatt seg opp igjen i 2023.

Grafen sammenligner antall konkurser i bilbransjen for Q3 isolert de fem siste årene. Etter to år med unormalt lavt antall konkurser i 2020 og 2021, ser vi en økning igjen i 2022 og 2023.

Detalj- og grossisthandel

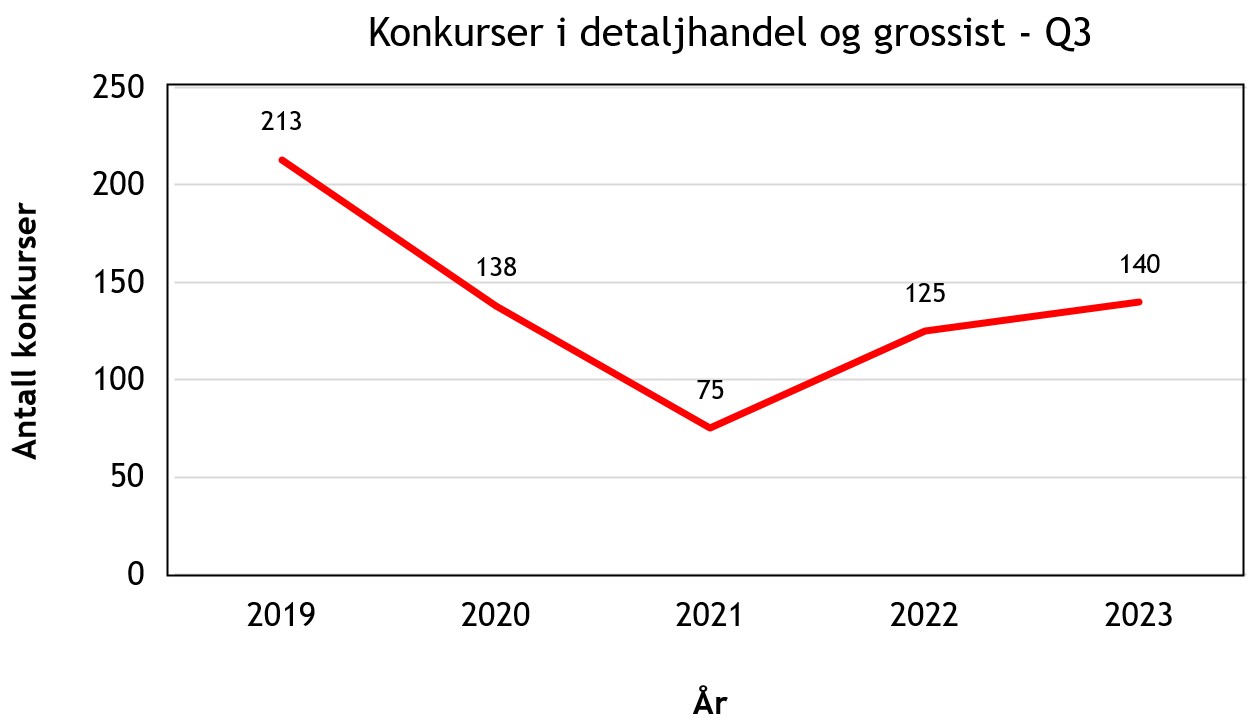

Konkurstallene innenfor detaljhandel i tredje kvartal ligger fremdeles stabilt over nivåene for tilsvarende periode i 2022, med en økning på 23,3 prosent i Q3. Trenden har flatet ut i Q2 og Q3, sammenlignet med Q1 som var historisk høy. Samlet sett for de tre første kvartalene ligger antall konkurser på 355, hvilket er 59 prosent over fjoråret. Tallene viser til at konkursratene fremdeles ligger langt over hva de var i 2021 og 2022, og en beveger seg mot konkursnivåene fra årene før pandemien i 2020. Dette er med på å forsterke mistanken om at mange selskaper ble holdt kunstig i livet gjennom støtteordninger under pandemien. Problemene innenfor detaljhandel ligger fremdeles i at kostnadene ikke reduseres like mye som inntektene i nedgangstider, og selskap går med underskudd.

Videre er det interessant å bemerke seg at antall konkurser blant grossistvirksomheter har gått ned med 12,8 prosent i Q3 sammenliknet med samme periode i 2022. Konkursraten for de tre første kvartalene i 2023 er likevel over fjoråret med 6,3 prosent. Det kan virke som selskapene i noen grad har klart å omstille seg til utfordringer knyttet til økt rente, svakere krone, høyere prisnivå og leveringsproblemer. Virksomheter som importerer fra utlandet, blir fremdeles sterkt påvirket av en historisk svak krone til tross for rentehevinger.

Utsiktene for resten av året og inn mot 2024 er svært uforutsigbare. Utover de to siste rentehevingene har Norges Bank indikert en ytterligere heving i 2023 før den stabiliserer seg på et høyt nivå. Matprisene per september 2023 lå 7,7 prosent høyere enn tilsvarende periode i fjor, men det skal bemerkes at matprisene falt med 1,5 prosent fra august til september. Videre holder strøm- og drivstoffprisene seg på et historisk høyt nivå. Lønningene til den norske befolkningen stiger ikke i takt med inflasjonsnivået, hvilket medfører at den reelle kjøpekraften til husholdninger i Norge synker. Dette kan ha og vil mye mulig slå ut på antall konkurser både i bransjene detalj- og grossisthandel, og i service- og overnattingsbransjen.

De tre største konkursene i Q3 målt i omsetning: Olandia AS, Bad og Flis Concept Store AS, Menes og Haraldsson Butikkdrift AS

Grafen viser antall konkurser i deltaljhandel og grossistbransjen isolert for Q3 de fem siste årene. Etter å ha nådd et bunnpunkt i 2021 med 75 konkurser, har antall konkurser nesten doblet seg til 140 i 2023.

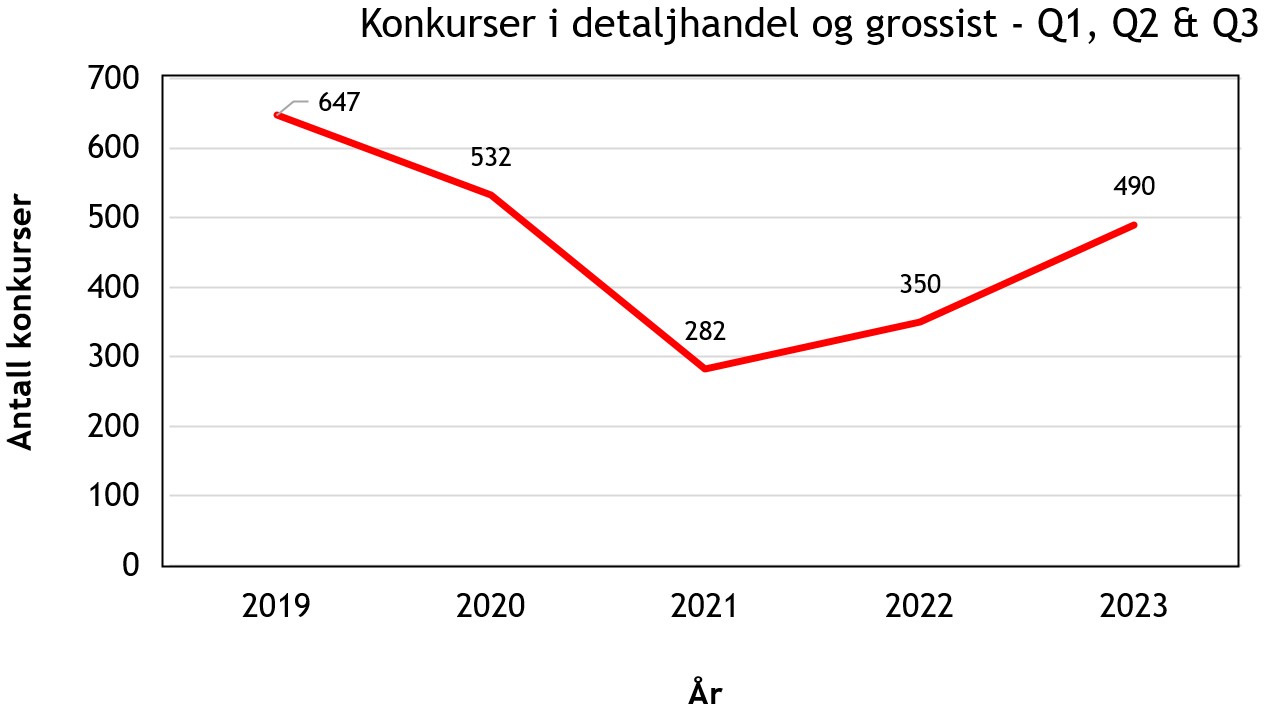

Grafen viser antall konkurser for detaljhandel og grossistbransjen i Q1, Q2, og Q3 de fem siste årene. Etter å ha nådd et bunnpunkt i 2021 med 282 konkurser, har antall konkurser nesten doblet seg til 490 i 2023.

Overnatting og servering

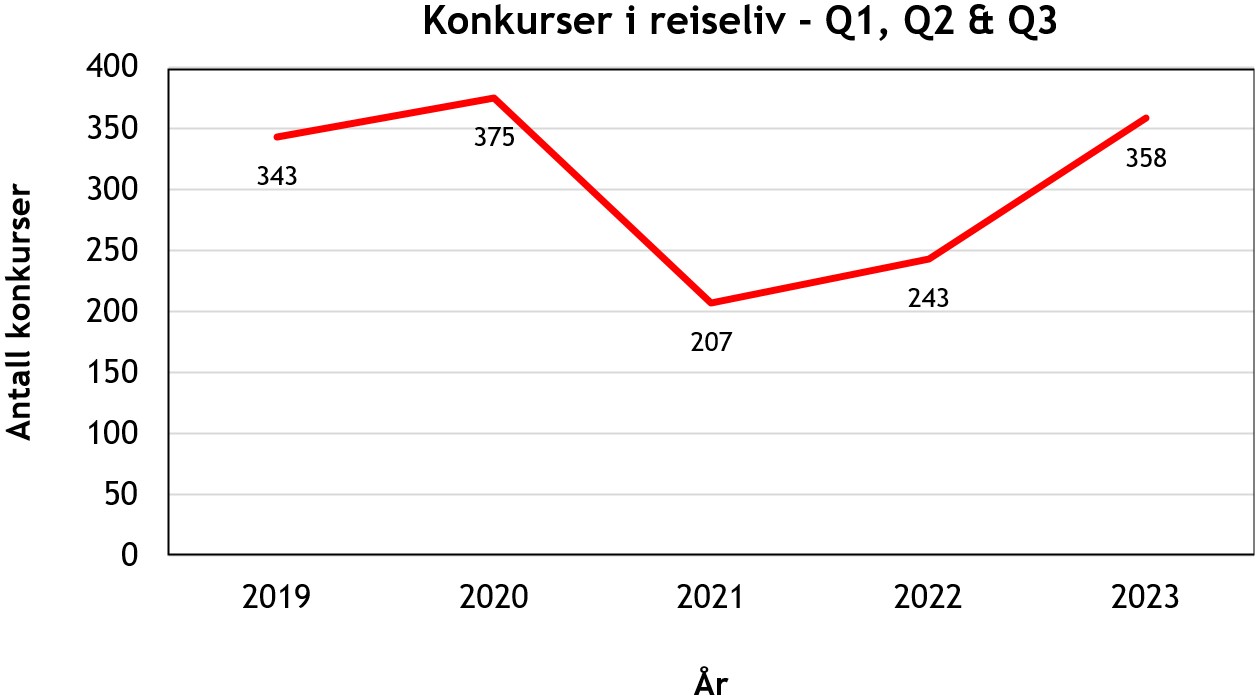

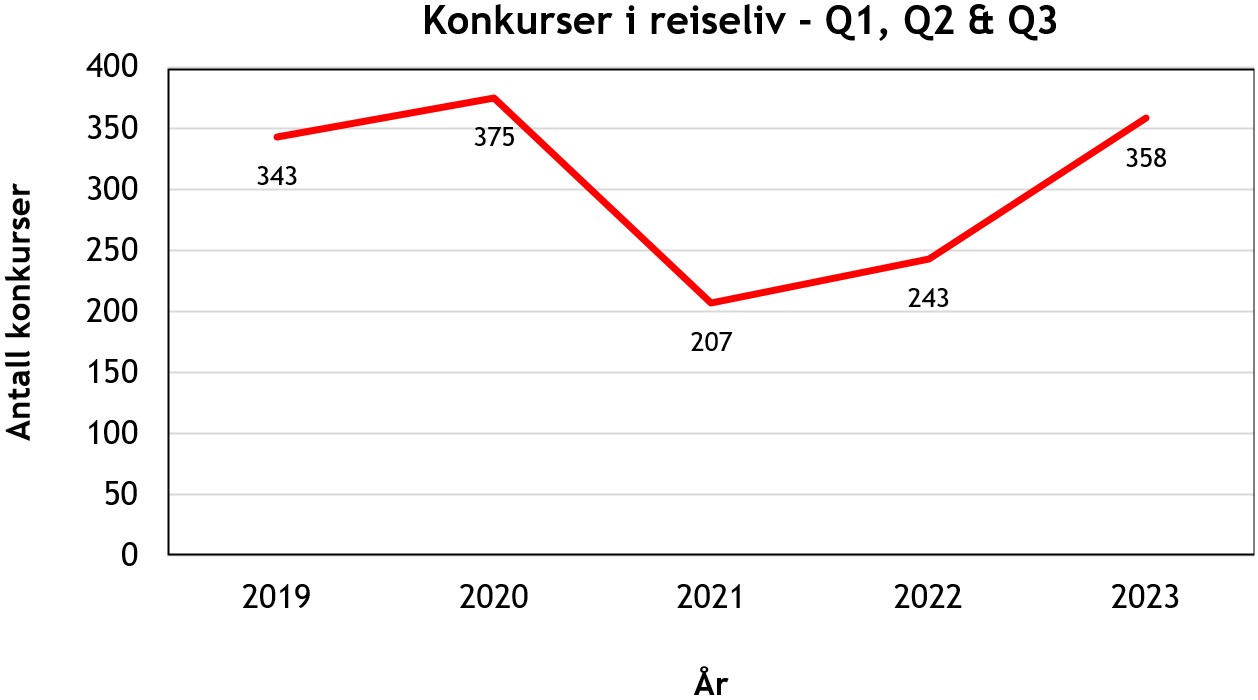

Etter rekordmange konkurser første kvartal i år med et snitt på 50 konkurser pr måned avtok trenden i påfølgende kvartal med et snitt på 34 konkurser per måned. I tredje kvartal har antall konkurser stabilisert seg og lå i snitt på samme nivå som i Q2. Analysen viser videre at antall konkurser i perioden januar til september lå 47 prosent høyere enn samme periode i fjor med totalt 358 konkurser. Dette tilsvarer nivåer man så i årene før koronapandemien i 2020.

Det er liten grunn til å tro at marginene i bransjen har bedret seg vesentlig etter første halvår i lys av makroforhold. Kjøpekraften hos norske husholdninger og privatpersoner har gått ned, hvilket reduserer sannsynligheten for at penger blir brukt på luksusgoder som restaurantbesøk og hotellopphold. Dette kan være med å forklare hvorfor virksomheter fortsatt går konkurs i tredje kvartal.

Selv om konkursratene innenfor reiseliv har økt så langt i 2023 sett opp mot 2022, må det likevel nevnes at serverings- og overnattingsvirksomheter kan dra godt nytte av den vedvarende svake kronekursen. Dette tiltrekker seg utenlandske turister da det er billigere for de å feriere i Norge sammenliknet med tidligere. Av samme grunn velger flere nordmenn å ta ferien innenlands. Første del av Q3 er rapportert med høyere belegg på hoteller enn tilsvarende periode i 2022 og på nivå med før pandemien. Dette kan bidra til å øke driftsinntektene til selskapene og stabilisere antall konkurser innenfor reiseliv.

De tre største konkursene i Q3 målt i omsetning: The Italian Job AS, Bh Tønsberg AS, Klimt Rythme & Bar AS.

Grafen viser totalt antall konkurser for Q1, Q2 og Q3 for de fem siste årene. Etter å ha nådd et bunnpunkt i 2021 med 207 konkurser, har antall konkurser økt markant til 358 i 2023.

Grafen viser totalt antall konkurser for Q1, Q2 og Q3 for de fem siste årene. Etter å ha nådd et bunnpunkt i 2021 med 59 konkurser, har antall konkurser økt markant til 102 i 2023.

Kilder:

https://ofv.no/aktuelt/2023/nordmenn-har-handlet-nye-biler-for-53-6-milliarder-kroner-s%C3%A5-langt-i-%C3%A5rhttps://ofv.no/aktuelt/2023/sneglefart-i-nybilmarkedet

https://www.tek.no/nyheter/nyhet/i/VP45pV/tesla-med-kjempe-priskutt-paa-model-y

https://www.norges-bank.no/tema/pengepolitikk/Rentemoter/2023/september-2023/

https://www.norges-bank.no/tema/pengepolitikk/Rentemoter/2023/august-2023/

https://www.ssb.no/varehandel-og-tjenesteyting/varehandel/statistikk/omsetning-i-varehandel

https://kommunikasjon.ntb.no/pressemelding/18004380/sterk-konkursokning-i-detaljhandelen-og-hotellrestaurant?publisherId=10874623&lang=no

https://e24.no/norsk-oekonomi/i/8JMGAW/tror-matvareprisene-kan-hoppe-tilbake-uvanlig-fall

https://www.norges-bank.no/tema/Statistikk/Valutakurser/?tab=currency&id=EUR

https://www.nhoreiseliv.no/tall-og-fakta/nyhet/2023/gode-juli-tall-for-hotellbransjen/