I denne artikkelen ser vi nærmere på gjeldende regler om organisering av virksomheten, taushetsplikt, gjennomføring av regnskapsoppdrag og sanksjoner ved brudd på den nye regnskapsførerloven, som trådte i kraft 1. januar 2023.

Denne artikkelen ble først publisert i tidsskriftet Revisjon og Regnskap nr. 4 2023.

Norske regnskapsførere har med den fått et oppdatert regelverk, tilpasset organiseringen, arbeidsformen og teknologien i regnskapsbransjen. I forrige nummer av Revisjon og Regnskap så vi på arbeidet med den nye loven, samt hvilke regler om autorisasjonsplikt og godkjenning som nå gjelder. Les bloggposten Ny regnskapsførerlov del 1 her.

Økt fokus på regnskapsforetakene

Den tidligere regnskapsførerloven og -forskriften var lite innrettet mot regnskapsforetakene. Med den utviklingen som har vært i regnskapsbransjen, var det naturlig at vi nå fikk regulering av hvordan foretakene skal organisere seg for å sikre tilstrekkelig kvalitet i oppdragsutførelsen.

Kapasitet og kompetanse

Et regnskapsforetak skal ifølge regnskapsførerloven § 4-1 første ledd ha tilgang på kapasitet og kompetanse slik at foretakets regnskapsoppdrag kan utføres i samsvar med lovkrav og god regnskapsføringsskikk.

Dette er en videreføring av krav som tidligere fulgte av god regnskapsføringsskikk. Det at kravene til kapasitet og kompetanse lovfestes, viser imidlertid at de anses som helt sentrale for at regnskapsforetaket skal være i stand til å ivareta sine regnskapsoppdrag på en forsvarlig måte.

Kravet om kapasitet innebærer et forbud mot å ta på seg oppdrag som regnskapsforetaket ikke vil ha tilstrekkelig tid og andre ressurser til å utføre i samsvar med alle krav som stilles.

Kravet om kompetanse innebærer et forbud mot å ta på seg oppdrag som regnskapsforetaket ikke vil ha faglig evne til å utføre i samsvar med alle krav som stilles. Eksempler kan være å ta på seg regnskapsføring for et IFRS-rapporterende foretak uten tilgang på IFRS-kompetanse, eller å ta på seg regnskapsføring for foretak i bygge- og anleggsbransjen uten tilgang på kompetanse om de bokførings-, regnskaps-, skatte- og avgiftsreglene som er av særlig betydning for denne bransjen.

Kvalitetsstyring

Kvalitet i regnskapsoppdrag defineres ved at oppdragene utføres i samsvar med bokførings-, regnskaps-, skatte- og avgiftslovgivningen. Med den nye regnskapsførerloven er det innført et helt nytt krav om at regnskapsforetak skal ha forsvarlig kvalitetsstyring (regnskapsførerloven § 4-1 annet ledd). Dette innebærer at regnskapsforetaket organiserer seg slik at det blir trygghet for at regnskapsoppdragene utføres i samsvar med nevnte lovkrav.

Tidligere fulgte det av god regnskapsføringsskikk at virksomheten skulle drives forsvarlig og til enhver tid ha nødvendige interne rutiner. Det nye lovkravet om forsvarlig kvalitetsstyring favner bredere og krever mer enn før, og anses dermed ikke som en ren videreføring av tidligere regler. I motsetning til tidligere regler, som fokuserte på tradisjonelle skriftlige rutiner mv., åpner det nye kravet om forsvarlig kvalitetsstyring i større grad for moderne og digitalt kvalitetsarbeid.

Kvalitetsstyringen skal fortsatt omfatte retningslinjer og rutiner for å sikre at foretakets regnskapsoppdrag utføres og dokumenteres i samsvar med lovkrav og god regnskapsføringsskikk. Dette er imidlertid ikke tilstrekkelig i seg selv. Regnskapsforetaket skal videre:

-

Tilpasse kvalitetsstyringen til omfanget av og kompleksiteten i virksomheten. Dette er et krav om forholdsmessighet. Kvalitetsstyringen må være tilpasset den konkrete virksomheten i regnskapsforetaket – det er ikke «one size fits all». Selv de minste og enkleste regnskapsforetakene må ha et opplegg for forsvarlig kvalitetsstyring, men opplegget kan være mindre omfattende enn i større og mer komplekse foretak.

-

Se til at kvalitetsstyringen virket etter hensikten og gjennomføre tiltak for å utbedre eventuelle svakheter. Dette er et krav om overvåking av kvalitetsstyringen.

-

Kunne vise at kvalitetsstyringen er egnet til å oppfylle kravene. Dette er nødvendig for å kunne kontrollere om kravet til forsvarlig kvalitetsstyring er oppfylt. Foretaket må kunne vise at det faktisk gjennomføres kontroller, når, hvordan og av hvem, og at eventuelle avvik faktisk er fulgt opp med egnede tiltak.

Regnskapsførerloven § 4-1 tredje ledd bestemmer at en statsautorisert regnskapsfører skal ha ansvar for kvalitetsstyringen. Dette sikrer at den ansvarlige har god kunnskap om de særskilte reglene som gjelder for regnskapsforetak. Ansvaret og myndigheten til daglig leder eller styret i et regnskapsselskap begrenses imidlertid ikke av at det utpekes en ansvarlig for kvalitetsstyringen.

Rollen som ansvarlig for kvalitetsstyringen er sentral for regnskapsforetakets samlede risikostyring og internkontroll. Den ansvarlige må derfor være seg bevisst hvilket ansvar og oppgaver som ligger i rollen. Regnskapsforetaket må tilrettelegge for at den ansvarlige har nødvendig myndighet til å ivareta rollen på en forsvarlig måte, både formelt og i praksis. Hvis ikke må vedkommende si fra seg rollen.

Finanstilsynet har overfor Revisorforeningen gitt uttrykk for forståelse for at regnskapsforetakene trenger tid til å få på plass et opplegg for forsvarlig kvalitetsstyring i samsvar med de nye lovkravene. Det forventes at regnskapsforetakene så snart det er mulig etter ikrafttredelsen har en plan for innføringen av de nye reglene i virksomheten. Lovkravene må fullt ut være oppfylt innen utgangen av 2023.

Konfidensialitet – taushetsplikt

Den nye regnskapsførerloven § 4-2 viderefører den omfattende taushetsplikten som regnskapsførere alltid har hatt. Reglene om regnskapsføreres taushetsplikt er sentrale for å sikre tillitsforholdet mellom regnskapsfører og oppdragsgiver. Taushetsplikten omfatter alle opplysninger som mottas i forbindelse med regnskapsforetakets virksomhet.

Både regnskapsforetaket som sådan, samt tillitsvalgte, ansatte og andre som deltar i utførelsen av regnskapsforetakets regnskapsoppdrag, plikter å hindre at uvedkommende får adgang eller kjennskap til opplysninger som mottas i forbindelse med foretakets virksomhet, med mindre regnskapsfører i medhold av lov er gitt plikt eller adgang til å gi taushetsbelagte opplysninger. Taushetsbelagte opplysninger kan ikke utnyttes i egen virksomhet eller i tjeneste eller arbeid for andre. Taushetsplikten er varig, herunder slik at den gjelder også etter at oppdraget er avsluttet.

Det er nytt at også regnskapsforetaket underlegges den lovbestemte taushetsplikten. De fleste har nok forstått de tidligere reglene slik at regnskapsforetaket har måttet sørge for forsvarlig sikring mot urettmessig tilgang til opplysninger. Denne plikten har imidlertid nå blitt eksplisitt uttalt i loven.

Formålet med endringen er å sikre at taushetsplikten også ivaretas av regnskapsforetaket som helhet, og ikke bare av enkeltpersoner. Regnskapsforetaket må håndtere taushetsbelagt informasjon forsvarlig, det vil si med tilstrekkelig styring og kontroll. Brudd på forsvarlig kontroll kan foreligge selv om informasjonen faktisk ikke har kommet på avveie.

Ordlyden i den nye regnskapsførerlovens taushetsbestemmelser gjør at begrepet «uvedkommende» blir sentralt. Om den som potensielt skal få adgang eller kjennskap til opplysninger er uvedkommende eller ikke, må vurderes konkret.

-

Internt i regnskapsforetaket. Det må eksistere et tjenstlig behov for opplysningene, for eksempel for å utføre oppdraget eller utøve kontroll med virksomheten i regnskapsforetaket. I utgangspunktet kan ikke alle ansatte i regnskapsforetaket ha tilgang til opplysninger om alle oppdragsgivere.

-

Overfor oppdragsgivers ansatte. Det er viktig å avtale hvem hos oppdragsgiver regnskapsfører skal gi opplysninger til. Regnskapsfører kan alltid gi opplysninger til personer med personlig ansvar for oppdragsgivers regnskap, for eksempel innehaver, styret eller daglig leder. Ut over dette kan det å gi opplysninger til ansatte hos oppdragsgiver potensielt medføre brudd på taushetsplikten.

-

Overfor eksterne parter. I utgangspunktet har regnskapsfører taushetsplikt overfor alle eksterne parter, herunder offentlige myndigheter, med mindre annet følger av lovkrav eller samtykke fra den som opplysningene gjelder. Oppdragsgivers valgte revisor skal imidlertid ikke anses som uvedkommende. Dette er en praktisk avklaring som gjør det mulig for regnskapsfører å kommunisere med revisor om regnskapsføringen for deres felles oppdragsgiver.

En del unntak fra taushetsplikten følger fortsatt direkte av regnskapsførerloven, blant annet slik at det kan gis opplysninger og adgang til dokumentasjon etter samtykke fra den som opplysningene gjelder. Plikt eller adgang til å gi taushetsbelagte opplysninger kan også følge av annen lovgivning (se blant annet bokføringsloven § 14 annet ledd om bistand og informasjon til kontrollmyndighet, konkursloven § 18 a og § 101 fjerde ledd om bistand til gjeldsnemnd og bostyrer, og hvitvaskingsloven § 26 om rapportering av mistenkelige transaksjoner).

Stort ansvar som oppdragsansvarlig regnskapsfører

Kravet om utpeking av en statsautorisert regnskapsfører som ansvarlig for hvert regnskapsoppdrag i et regnskapsselskap, er en videreføring av tidligere rett (regnskapsførerloven § 5-1 første ledd).

Den største endringen er at den oppdragsansvarlige ikke lenger må utpekes i den skriftlige oppdragsavtalen med oppdragsgiver. Den oppdragsansvarlige kan i stedet utpekes internt i regnskapsforetaket. Dette fjerner behovet for endring av oppdragsavtalen ved skifte av oppdragsansvarlig regnskapsfører. For å sikre klarhet i hvem som er utpekt som oppdragsansvarlig regnskapsfører, må imidlertid regnskapsforetaket til enhver tid ha en fullstendig og oppdatert oversikt. Finanstilsynet og andre må kunne legge til grunn denne oversikten i forbindelse med tilsyn eller kontroll og regnskapsforetak må på forespørsel fra oppdragsgiver opplyse om hvem som er utpekt som oppdragsansvarlig.

Ny lov innebærer også at enkeltpersonforetak kan utpeke en annen oppdragsansvarlig regnskapsfører enn innehaver av foretaket.

Den oppdragsansvarlige skal sørge for at oppdraget utføres i samsvar med lovkrav og god regnskapsføringsskikk. Dette er et omfattende ansvar for hele oppdragsutførelsen. Svakheter i oppdragsutførelsen kan få konsekvenser for oppdragsansvarlig regnskapsfører, jf. nedenfor om sanksjoner.

Loven presiserer at den som utpekes, må ha nødvendig kompetanse og kapasitet til å utføre oppdraget. Dette legger for det første en begrensning på antall oppdrag en statsautorisert regnskapsfører kan være ansvarlig for, under hensyn til blant annet oppdragenes størrelse og kompleksitet, samt kompetansen og kapasiteten til øvrige medarbeidere på oppdraget. For det andre innebærer det at ikke alle statsautoriserte regnskapsførere er kvalifiserte til å være oppdragsansvarlige på alle typer oppdrag. For eksempel vil oppdragsansvaret for en IFRS-rapporterende oppdragsgiver kreve IFRS-kompetanse.

Det er viktig å merke seg at når begrepet «regnskapsfører» benyttes i den nye regnskapsførerloven, menes både regnskapsforetaket som har påtatt seg regnskapsoppdraget og den statsautoriserte regnskapsføreren som er utpekt som ansvarlig for oppdraget (regnskapsførerloven § 1-2 tredje ledd). Regnskapsforetaket og oppdragsansvarlig regnskapsfører er dermed solidarisk ansvarlige for oppfyllelse av krav som stilles til «regnskapsfører».

Regnskapsforetakets kvalitetsstyring må omfatte kontrolltiltak som sikrer at de som er utpekt som oppdragsansvarlige regnskapsførere, ivaretar denne rollen på en forsvarlig måte.

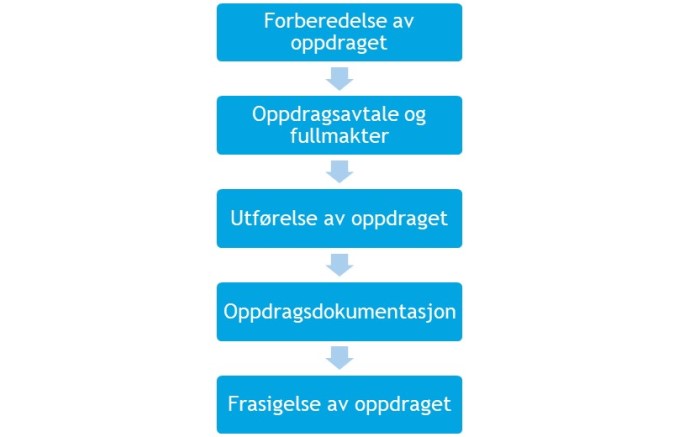

Krav til oppdragsutførelsen

I den nye regnskapsførerloven er overordnede krav til oppdragsutførelsen samlet på en strukturert og oversiktlig måte. Det er imidlertid ikke gjort store materielle endringer i de kravene som stilles. Nedenfor redegjør jeg kort for regnskapsførerlovens regler knyttet til de ulike trinnene i oppdragsprosessen:

Forberedelse av oppdraget

I tillegg til å utpeke en statsautorisert regnskapsfører som ansvarlig for regnskapsoppdraget, skal regnskapsforetaket be oppdragsgiverens forrige regnskapsfører opplyse om det foreligger forhold som tilsier at en ny regnskapsfører ikke bør påta seg oppdraget (regnskapsførerloven § 5-1 annet ledd). Dette skal skje før regnskapsforetaket påtar seg oppdraget. Plikten kan fravikes når dette kan anses som god regnskapsføringsskikk (se standard for god regnskapsføringsskikk (21.12.22) punkt 3.2).

Den forrige regnskapsføreren skal uten hinder av taushetsplikten opplyse om det foreligger forhold som tilsier at en ny regnskapsfører ikke bør påta seg oppdraget. Særlig gjelder dette hvis oppdragsgiver vesentlig har brutt oppdragsavtalen eller lovkrav. Forrige regnskapsfører skal gi opplysningene skriftlig hvis regnskapsforetaket ber om det.

Regnskapsforetaket bruker uttalelsen fra forrige regnskapsfører i sin vurdering av om oppdraget skal aksepteres. Det er ikke forbudt å ta på seg oppdraget selv om forrige regnskapsfører påpeker forhold som tilsier noe annet. Dette fordrer imidlertid særskilt aktsomhet fra regnskapsforetakets side.

Oppdragsavtale og fullmakter

Regnskapsforetaket skal som før opprette en skriftlig oppdragsavtale med oppdragsgiveren for hvert regnskapsoppdrag (regnskapsførerloven § 5-2 første ledd). Hensynet til klarhet i avtaleforholdet tilsier et slikt skriftlighetskrav.

Oppdragsavtalen skal spesifisere hvilke oppgaver som skal utføres og for hvilken tid oppdraget skal gjelde. Det er fortsatt avtalefrihet om vilkår som ikke fraviker regnskapsførers plikter etter regnskapsførerloven og som derfor faller utenfor rammen for regnskapsførerloven.

Den vesentligste endringen sammenlignet med tidligere lovgivning er, som tidligere nevnt, at oppdragsansvarlig regnskapsfører ikke lenger må utpekes i oppdragsavtalen.

Tidligere var det krav om at regnskapsfører skulle se til at det ble sendt melding til Enhetsregisteret når regnskapsfører påtok seg oppdrag og ved opphør av oppdraget. Dette er ikke videreført i den nye regnskapsførerloven. Regnskapsfører har imidlertid en egeninteresse i slik registrering, herunder for å få nødvendige tilganger i Altinn på nye oppdrag og for å ikke fremstå utad som regnskapsfører på avsluttede oppdrag.

Når regnskapsforetaket skal opptre overfor tredjepart på oppdragsgivers vegne, skal det ifølge regnskapsførerloven § 5-2 annet ledd foreligge skriftlig fullmakt fra oppdragsgiver. Dette er en lovfesting av tidligere god regnskapsføringsskikk, med formål å sikre klarhet i fullmaktsforholdet. Det er som før ikke tilstrekkelig at regnskapsforetaket får delegert tilganger for eksempel i bank eller Altinn; det må foreligge en skriftlig fullmakt. Regnskapsforetaket skal påse at retten til å benytte fullmakten tilbakekalles når personen ikke lenger skal ha en slik rett.

For hvert oppdrag skal det som før foreligge en oversikt over hvilke fullmakter regnskapsforetaket har, og hvilke fysiske personer som er gitt rett til å benytte fullmakten.

Nærmere regler om utforming og registrering av fullmakter kan gis i forskrift, men dette var ikke gjort når denne artikkelen ble skrevet.

Utførelse av oppdraget

Videreføringen av det overordnede kravet om at regnskapsfører skal utføre de oppgavene som omfattes av et regnskapsoppdrag i samsvar med gjeldende lovkrav, er ingen overraskelse (regnskapsførerloven § 5-4 første ledd). De aktuelle lovkravene omfatter bokføringsloven, regnskapsloven og regulering i skatte- og avgiftslovgivningen av pliktig regnskapsrapportering som skatte- og selskaps-, mva- og a-meldinger mv.

Den ulovfestede rettslige standarden god regnskapsføringsskikk videreføres også. Skikken gis i praksis innhold gjennom en skriftlig standard for god regnskapsføringsskikk (GRFS), utarbeidet av et Bransjestandardutvalg bestående av representanter for Revisorforeningen, Regnskap Norge og Økonomiforbundet. Gjeldende standard er datert 21. desember 2022 og trådte i kraft 1. januar 2023.

Kort oppsummert gir standarden veiledning og stiller ytterligere krav på følgende områder:

-

Organisering av virksomheten og taushetsplikt.

-

Etablering, forberedelse og fortsettelse av regnskapsoppdrag.

-

Oppdragsgivers regnskapsmateriale og regnskapsdata.

-

Oppdragsutførelse, herunder på fakturerings-, lønns-, betalings-, bokførings- og årsoppgjørsoppdrag.

-

Oppdragsdokumentasjon.

Innholdet i standarden for god regnskapsføringsskikk blir tema for en egen artikkel i neste utgave av Revisjon og Regnskap.

To krav som tidligere fulgte av god regnskapsføringsskikk, ble av lovutvalget og lovgiver ansett som så sentrale at de nå er tatt inn regnskapsførerloven § 5-4 annet ledd:

- Regnskapsfører skal vurdere de interne rutinene hos oppdragsgiver som er sentrale for utføring av regnskapsoppdraget. Dette skal bidra til å sikre at regnskapsfører mottar et forsvarlig grunnlag for oppdragsutførelsen fra oppdragsgiver, og forhindre «søppel inn – søppel ut».

- Hvis regnskapsfører i utføringen av regnskapsoppdrag avdekker brudd på lovkrav, skal bruddene tas opp med oppdragsgiver. Vesentlige brudd skal tas opp skriftlig. Dette omfatter lovkrav relatert til oppdragsutførelsen, typisk bokførings-, regnskaps-, skatte- og avgiftslovgivningen. Taushetsplikten forhindrer som hovedregel rapportering til andre enn oppdragsgiver, herunder offentlige myndigheter.

Oppdragsdokumentasjon

Regnskapsfører skal som før dokumentere regnskapsoppdrag på en måte som er tilstrekkelig til å vise at oppdraget er utført i samsvar med lovkrav og god regnskapsføringsskikk (regnskapsførerloven § 5-3 første ledd). Formålet er å skape notoritet rundt oppdragsutførelsen og gi grunnlag for så vel intern som ekstern kvalitetskontroll og tilsyn. Oppdragsdokumentasjonen kan også være viktig i forbindelse med erstatningssaker, straffesaker og skatte- og avgiftssaker.

Oppdragsdokumentasjonen skal dokumentere det arbeidet som regnskapsfører har utført, og må ikke forveksles med de krav til dokumentasjon som oppdragsgiver er underlagt og som regnskapsfører har tatt på seg å overholde på vegne av oppdragsgiver (typisk bilag og dokumentasjon av balansen mv. etter reglene i bokføringsloven, bokføringsforskriften og god bokføringsskikk).

Oppdragsdokumentasjonen skal som hovedregel oppbevares i fem år etter regnskapsårets slutt, på samme måte som oppdragsgivers regnskapsmateriale og revisors oppdragsdokumentasjon (jf. bokføringsloven § 13 annet ledd første punktum og revisorloven § 9-9 syvende ledd).

Når lovbrudd er tatt opp skriftlig med oppdragsgiver, krever regnskapsførerloven § 5-3 annet ledd at denne kommunikasjonen oppbevares i ti år. Dette er en videreføring av tidligere rett, og begrunnes med at slik dokumentasjon kan være særlig viktig i erstatningssaker, straffesaker og skattesaker, samt for bostyrere.

Tidligere var det slik at periodiske regnskapsrapporter til oppdragsgiver og periodisk avstemmingsdokumentasjon ikke måtte oppbevares i mer enn to år. Dette unntaket er ikke videreført, men ble uansett sjelden anvendt i praksis.

Kravet til oppbevaring av oppdragsdokumentasjon innebærer at regnskapsfører må sørge for at dokumentasjonen oppbevares forsvarlig, slik at den er tilgjengelig for regnskapsfører og ekstern kontroll i hele oppbevaringstiden.

Frasigelse av oppdraget

Som nevnt medfører taushetsplikten at regnskapsfører som hovedregel ikke kan rapportere oppdragsgivers lovbrudd til offentlige myndigheter. Hvis oppdragsgiver ikke følger opp regnskapsførers rapportering av lovbrudd, er frasigelse av oppdraget den eneste sanksjonsmuligheten regnskapsfører har.

Hvis forhold hos oppdragsgiver gjør at regnskapsfører ikke gis mulighet til å utføre oppdraget i samsvar med lovkrav og god regnskapsføringsskikk, følger det av regnskapsførerloven § 5-5 at regnskapsfører plikter å frasi seg oppdraget. Eksempler kan være at regnskapsfører ikke mottar nødvendig dokumentasjon eller blir forsøkt pålagt å utføre oppdraget i strid med lovkrav og god regnskapsføringsskikk.

Ordlyden i tidligere regelverk var at regnskapsfører pliktet å frasi seg oppdraget hvis oppdragsgiver vesentlig misligholdt sine plikter etter oppdragsavtalen, slik at regnskapsfører ikke hadde mulighet til å produsere eller gi grunnlag for avtalt lovbestemt rapportering. Med den nye regnskapsførerloven er det ikke lenger aktuelt å vurdere om oppdragsgiver har misligholdt sine plikter etter oppdragsavtalen eller om regnskapsfører er gitt mulighet til å produsere eller gi grunnlag for avtalt lovbestemt rapportering. Det er tilstrekkelig å konstatere at forhold hos oppdragsgiver gjør at regnskapsfører ikke gis mulighet til å utføre oppdraget i samsvar med lovkrav og god regnskapsføringsskikk. Dette er imidlertid ikke ment å medføre noen endring av betydning i de forholdene som kan medføre plikt til å frasi seg oppdraget.

Nye sanksjonsmuligheter for Finanstilsynet

Systemet med godkjenning av regnskapsførere og regnskapsselskaper forutsetter at godkjenningen kan kalles tilbake hvis forutsetningene for å ha ansvar for regnskapsoppdrag ikke lenger er til stede. Finanstilsynets adgang til å tilbakekalle godkjenninger er derfor videreført, med noen endringer. Også straffebestemmelsen, som rammer de alvorligste tilfellene, er justert. Dette ser jeg nærmere på nedenfor.

Tilbakekall og straff er inngripende og alvorlige sanksjoner. Jeg skal starte med å se på et nytt sanksjonsmiddel som Finanstilsynet kan benytte som et alternativ til tilbakekall.

Nå kan regnskapsførere ilegges overtredelsesgebyr

Regnskapsførerloven § 6-3 bestemmer at Finanstilsynet nå kan ilegge regnskapsforetak og statsautoriserte regnskapsførere overtredelsesgebyr, hvis de forsettlig eller uaktsomt overtrer følgende bestemmelser i regnskapsførerloven:

-

§ 4-1 Kapasitet, kompetanse og kvalitetsstyring

-

§ 4-2 Regnskapsførers taushetsplikt

-

§ 5-1 Forberedelse av oppdraget

-

§ 5-2 Oppdragsavtale og fullmakter

-

§ 5-3 Dokumentasjon

-

§ 5-4 Utførelse av oppdraget

-

§ 5-5 Plikt til å frasi seg oppdraget

Overtredelsesgebyr kan benyttes som et alternativ i tilfeller der det ikke er aktuelt å kalle tilbake godkjenningen, enten fordi vilkårene for tilbakekall ikke er oppfylt eller fordi konklusjonen etter Finanstilsynets skjønnsmessige vurdering er at godkjenningen ikke skal kalles tilbake.

Adgangen til å ilegge overtredelsesgebyr legger til rette for en mer fleksibel oppfølging av regelbrudd på regnskapsførerområdet og kan tilpasses arten og alvorlighetsgraden av overtredelsen. Med en adgang til å ilegge overtredelsesgebyr, vil flere overtredelser kunne følges opp med en reaksjon enn det som var tilfelle tidligere.

For juridiske personer (regnskapsselskaper) kan det fastsettes overtredelsesgebyr på inntil 2 % av den samlede årsomsetningen etter siste godkjente årsregnskap, men maksimalt 10 millioner kroner. For fysiske personer (statsautoriserte regnskapsførere) kan det fastsettes et overtredelsesgebyr på inntil 1 million kroner.

Ved avgjørelsen av om overtredelsesgebyr skal ilegges og ved utmåling av overtredelsesgebyr, kan det ifølge regnskapsførerloven § 6-4 blant annet tas hensyn til:

-

Overtredelsens grovhet og varighet.

-

Grad av skyld.

-

Økonomisk evne.

-

Hvor stor vinning som er oppnådd, eller hvor stort tap som er unngått, ved overtredelsen.

-

I hvilken grad overtrederen har samarbeidet med Finanstilsynet.

-

Tidligere overtredelser.

Adgangen til å ilegge overtredelsesgebyr foreldes fem år etter at overtredelsen har opphørt. Fristen avbrytes ved at Finanstilsynet sender forhåndsvarsel eller treffer vedtak. Det kan fastsettes forskrifter om renter ved forsinket betaling av overtredelsesgebyr og nærmere bestemmelser om foreldelse, men dette var ikke gjort når denne artikkelen ble skrevet. Disse reglene føler av regnskapsførerloven § 6-5.

Klager på vedtak om overtredelsesgebyr rettes til Revisor-, regnskapsfører- og inkassoklagenemnden (forskrift om klagenemnd for revisorsaker m.m., jf. regnskapsførerloven § 7-1).

Reglene om tilbakekall av godkjenning er justert

Finanstilsynet kan ifølge regnskapsførerloven § 6-1 kalle tilbake godkjenningen hvis en statsautorisert regnskapsfører

- ikke lenger oppfyller vilkårene om å være skikket (jf. regnskapsførerloven § 3-3), eller

- anses uskikket fordi vedkommende har overtrådt sine plikter etter lov og forskrifter og overtredelsen er grov eller flere overtredelser til sammen er grove.

På samme måte kan Finanstilsynet ifølge regnskapsførerloven § 6-2 kalle tilbake godkjenningen hvis et regnskapsselskap

- ikke lenger oppfyller vilkårene for godkjenning (jf. regnskapsførerloven § 2-2), eller

- anses uskikket fordi regnskapsselskapet har overtrådt sine plikter etter lov og forskrifter og overtredelsen er grov eller flere overtredelser til sammen er grove.

De endringene i skikkethetskravene som ble beskrevet i forrige nummer av Revisjon og Regnskap har medført at adgangen til å kalle tilbake godkjenningen er utvidet. En statsautorisert regnskapsfører kan nå miste godkjenningen hvis han/hun har utvist en atferd som gir grunn til å anta at yrket ikke kan utøves på en forsvarlig måte. Regnskapsselskaper kan nå miste godkjenningen hvis de som står for den daglige ledelsen, styremedlemmer eller personer som direkte eller indirekte eier 10 % eller mer av foretaket, ikke oppfyller kravene til personlig skikkethet. Både statsautoriserte regnskapsførere og regnskapsselskaper kan nå miste godkjenningen ved manglende likviditet, selv om personen eller selskapet fortsatt er økonomisk vederheftig.

Tidligere pliktet Finanstilsynet å kalle tilbake godkjenningen hvis en statsautorisert regnskapsfører ikke lenger oppfylte vilkårene om å være myndig eller økonomisk vederheftig. Det samme gjaldt hvis et regnskapsselskap ikke lenger oppfylte vilkårene for godkjenning. Nå er det opp til Finanstilsynet å vurdere om brudd på vilkårene er så alvorlige at det skal medføre tilbakekall. Finansdepartementet legger likevel til grunn at det skal spesielle omstendigheter til for å ikke tilbakekalle godkjenningen i slike tilfeller (Prop. 130 L (2021–2022) punkt 9.1.4).

Den tidligere regnskapsførerloven ga Finanstilsynet adgang til å kalle tilbake en godkjenning ved grove eller gjentatte overtredelser av lovbestemte plikter. Etter den nye regnskapsførerloven må også gjentatte overtredelser til sammen være grove for at Finanstilsynet skal kunne kalle tilbake godkjenningen. Denne endringen medfører slik Finansdepartementet ser det likevel ingen endring i gjeldende rett, men er i tråd med Finanstilsynets praksis på området.

Terskelen for å kalle tilbake godkjenningen skal være noe høyere enn for å avslå en søknad om godkjenning.

Tidligere kunne tilbakekall besluttes for en tidsbegrenset periode, men denne adgangen er ikke videreført.

Finanstilsynet kan som før suspendere godkjenningen hvis en statsautorisert regnskapsfører eller et regnskapsselskap er siktet for et forhold som kan medføre tilbakekall av godkjenningen, inntil straffesaken er avsluttet. Denne hjemmelen forutsettes brukt bare i særlige tilfeller.

Klager på tilbakekall eller suspensjon av godkjenningen, kan som før rettes til Revisor-, regnskapsfører- og inkassoklagenemnden (forskrift om klagenemnd for revisorsaker m.m., jf. regnskapsførerloven § 7-1).

Noen endringer i straffebestemmelsene

Straff rammer ifølge regnskapsførerloven § 6-6 den som forsettlig eller uaktsomt overtrer følgende bestemmelser i den nye regnskapsførerloven:

-

§ 2-1 Adgang til å drive regnskapsføring (rammer regnskapsføring i næring for andre som skjer uten nødvendig godkjenning fra Finanstilsynet)

-

§ 4-1 Kapasitet, kompetanse og kvalitetsstyring

-

§ 5-2 Oppdragsavtale og fullmakter

-

§ 5-3 Dokumentasjon

Her ser det ut til å ha skjedd en inkurie i lovarbeidet. Forslaget fra Finansdepartementet var å ramme brudd på reglene i § 5-4 om utførelse av oppdraget og § 5-5 om plikt til å frasi seg oppdraget, ikke brudd på reglene om oppdragsavtale, fullmakter og dokumentasjon (Prop. 130 L (2021–2022) punkt 9.2.4). Etter å ha stokket om på rekkefølgen av paragrafene i lovforslaget, endte imidlertid straffebestemmelsen opp med å henvise til feil paragrafer. Finansdepartementet er gjort oppmerksom på dette.

I den tidligere regnskapsførerloven var alle bestemmelser straffesanksjonert. I arbeidet med den nye regnskapsførerloven ble det pekt på at tilsynsmessig oppfølging og administrative reaksjoner er de mest sentrale virkemidlene for å sørge for etterlevelse av loven og håndtering av eventuelle lovbrudd. Det ble likevel vurdert å være behov for å kunne straffe personer og foretak som bryter de mest sentrale bestemmelsene i regnskapsførerloven, hvor lovbrudd har mest skadepotensiale.

Straffen for lovbrudd er bøter eller fengsel inntil ett år. Foreldelsesfristen for adgang til å reise straffesak er fem år. Dette er videreføring av tidligere rett.

Erstatningsansvar og ansvarsforsikring reguleres fortsatt ikke

Regnskapsforetaket står ansvarlig overfor oppdragsgiver for utførelsen av oppdraget, inkludert kontraktsrettslig erstatningsansvar ved mislighold av oppdragsavtalen. Dette faller som før utenfor rammen for regnskapsførerloven og reguleres i stedet av alminnelige kontraktsrettslige prinsipper.

Den nye regnskapsførerloven innfører heller ikke et lovpålagt krav om at det skal stilles ansvarsforsikring.

Oppsummering

Selv om regnskapsbransjen har fått en ny og moderne regnskapsførerlov, er mye fortsatt som før. Særlig gjelder dette hovedlinjene i reglene om forberedelse, utføring, dokumentasjon og frasigelse av selve regnskapsoppdragene.

En av de viktigste nyhetene er at det nå stilles krav til organiseringen av virksomheten i regnskapsforetaket. Dette omfatter krav om kompetanse, kapasitet, kvalitetsstyring og konfidensialitet. Alle regnskapsforetak må i løpet av 2023 innrette seg etter de nye reglene, som oppfattes å være mer omfattende enn det som tidligere fulgte av god regnskapsføringsskikk.

Tilbakekall av godkjenning og straff i form av bøter eller fengsel er, med enkelte endringer, videreført som sanksjoner ved brudd på regnskapsførerloven. I tillegg har Finanstilsynet fått anledning til å ilegge regnskapsforetak og statsautoriserte regnskapsførere overtredelsesgebyr, hvis de forsettlig eller uaktsomt overtrer regnskapsførerlovens bestemmelser om organisering av virksomheten, taushetsplikt eller regnskapsoppdrag.

Les også Ny regnskapsførerlov del 1 her.